- 宏大:證券投資信託顧問法修正,三大利多助區域建設、產業發展、小額投資

【MyGoNews蕭又安/綜合報導】想成為輝達NVIDIA的房東嗎?攸關投信業者發行不動產投資信託基金(REITs)的「證券投資信託顧問法」修正草案,2024年5月15日在立法院財委會初審通過。簡要來說,我國現行已有不動產信託架構REIT,修法後將會新增不動產基金架構REIT,採雙軌制併行。近期據金管會最新調查,已經有11家投信業者表達參與的意願,短期3年內約可發行7檔,規模約達450億,5年後檔數預估增加為15檔,發行規模亦可突破千億元。但是既然台股目前已有多檔REITs,也不見造成什麼太大投資風潮,為何反應這次修正案業者反應會如此熱絡?知名不動產估價及商仲業者宏大國際資產分析3大主因,在於投資信託直接管理效率佳、資產增值可處分、選擇標的更具彈性等3大特性,有助地方大型開發及建設、小資金參與大型商用不動產。

宏大國際資產總經理陳益盛表示,不動產投資信託(REIT)係將募得之資金用來購入不動產並長期持有經營管理,以取得租金收入等穩定收益,再將收益定期分配給投資人。對銀行、壽險、投信業者好處是,投資信託直接管理效率佳,而選擇標的更具彈性,有助於地方大型開發及建設。對個人投資者好處,則是小資金參與大型商用不動產,可穩定收益、避免盲目追逐房市、降低市場波動風險。

陳益盛指出,以宏大在2005年受理新光一號、國泰一號的大型不動產評估時,當時不動產市值至今上漲了200%以上。其中新光一號2005年當時募資金額113億,到了2023年清算資產處分總金額達306.9億,資產增值達272%!如持有該檔REIT,除了每年配息2.45%~3.01%外,清算下市後還獲得資產漲幅2~3倍的處分價價差。由於國內現行所有REITs系依據不動產證券化條例規範,無法將資產處分再將房產增值直接回饋給投資人,因此才會有「新光一號被下市」清算賺取資本利得的情形。

將來建立在證券投資信託顧問法的REITs發行屬性較接近「基金」模式,選定的投資不動產標的可以因資產的增值而選擇處分,回饋給投資人,也提高REITs的投資價值,也就是說不再侷限於僅收取每年的股息,也可能因資產增值處分後,提高獲利讓股價增漲,多一項重要的投資誘因。而國泰一號的資產等級不輸新光一號,加上中華大樓重建後資產價值也倍增,其不動產市值絕對遠大於發行的股價市值。陳益盛指出,如果現行不動產證券條例也能同步修法,放寬資產管理及資產處分的規定,對於募資發行機構、對股市投資人,都將是雙贏的局面。

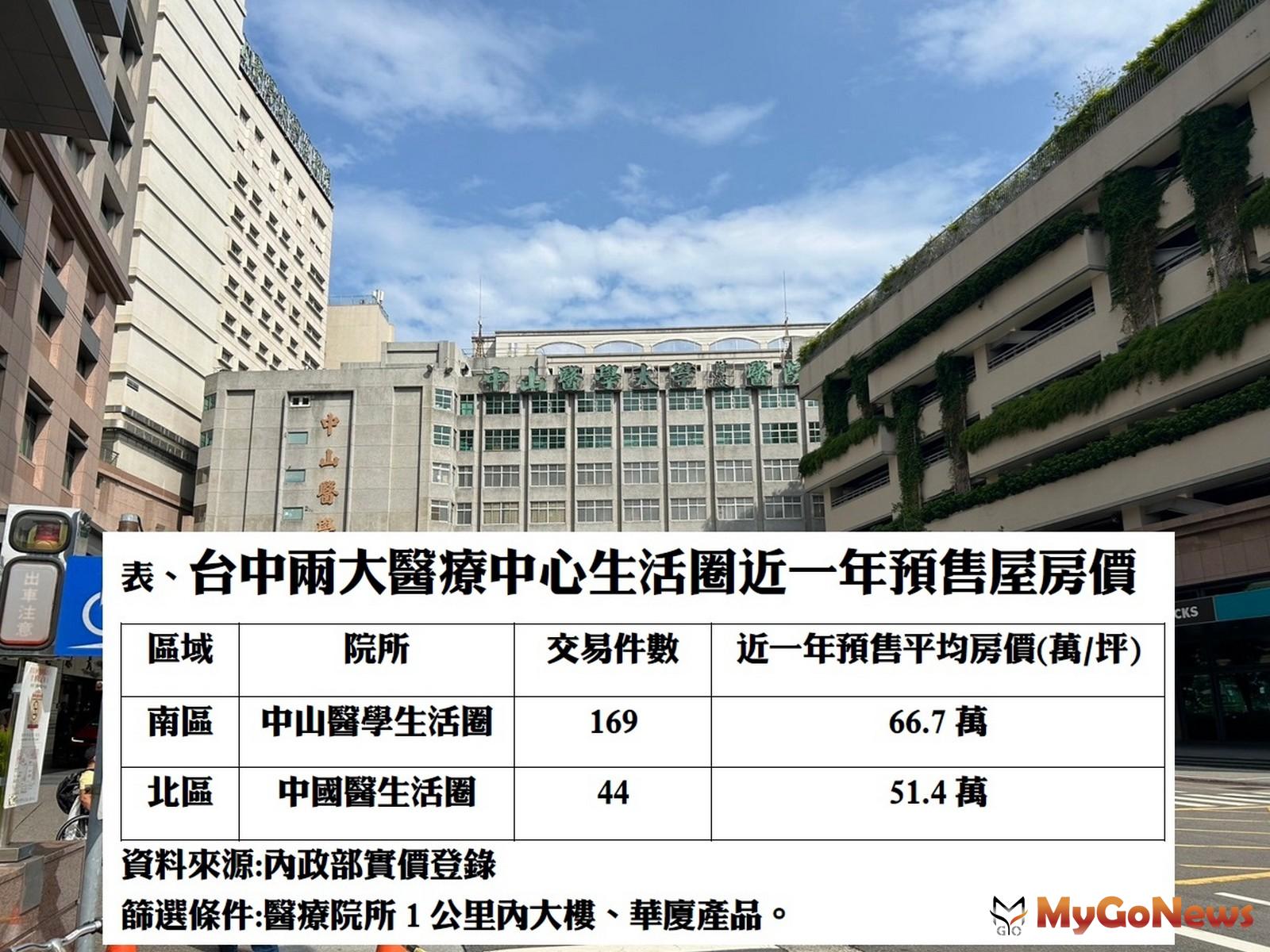

陳益盛分析,目前國內7檔REITs主要持有標的以商辦大樓、商場百貨、旅館、酒店公寓等為主力,後期則陸續加入許多國內、外信託基金及REITs,到了近期則新增了一些工業、物流產品。目前持有資產標的水準以國泰一號、富邦一號最佳,但礙於現行不動產證券化條例法規,資產管理單位與募資發行機構不同,管理單位做的僅是妥善管理維護,對於招商或資產有效利用比較無實權及實益,因此不易讓資產達到最有效使用、最大利益化。

接下來如三讀通過「證券投資信託顧問法」修正草案,未來可望提高信託業者的投入,如發行人與管理人是一致的,或者對管理人提供激勵機制,對於資產有效利用將會更有效率,而投資標的選擇性也將更廣。據證期局官員表示,除了禁止投資住宅(包括社會住宅)外,只要具有「穩定收益」的不動產,都可以是REITs基金型的投資標的,包括數據中心、醫療保健大樓、公建、長照、風力發電、太陽能電廠等。

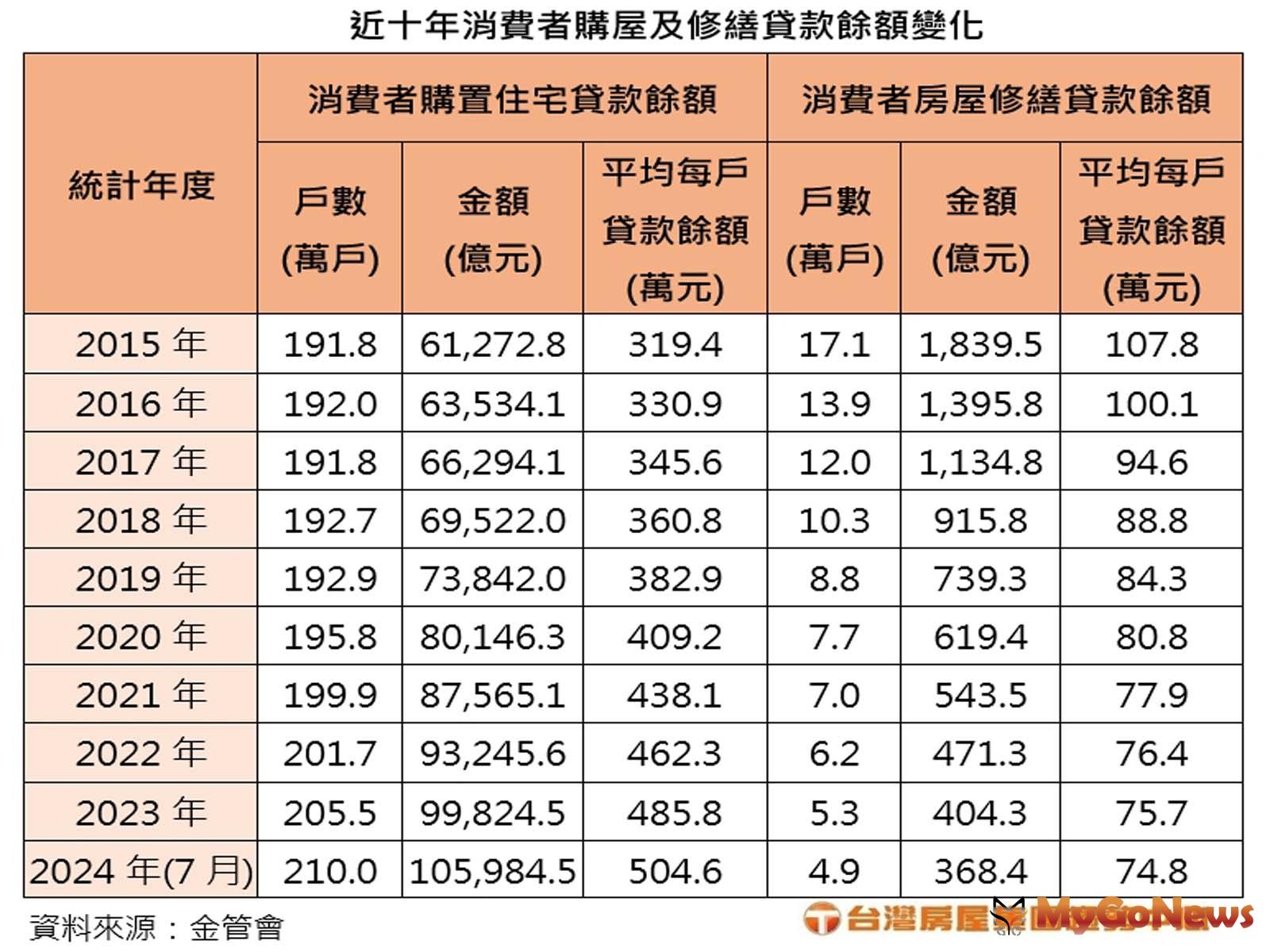

陳益盛表示,目前不動產市場與金融市場的連結性,最大比重仍在於房貸市場及土融、建融放款,許多急需擴充的中小企業,儘管年年獲利,雖有意加速擴建廠房或辦公室,但礙於現實面臨的是廠房及辦公室市場供給不足,且因增資不易,相中的標的未必買得起。反之,建設開發業者,即便看好商辦、廠辦的發展性,但也擔心興建了空置沒人買,造成投資損失。

將來如通過「證券投資信託顧問法」修正草案,資金可投入工業廠房、辦公大樓的買賣或興建、區域中大型公共建設(BOT)、交通建設的開發等,將可促進資金的有效利用,投注在有助區域開發及產業的發展。

此外,對投資人而言,購買REITs受益證券或基金,不但免徵證交稅,且資本利得免稅,配息收益尚有10%分離課稅之優惠,也是另一大好處,相對於買房的持有成本高、貸款利息壓力、單一標的房價漲跌風險,投資REITs將可兼具穩定投報率及股價增值的好處,預期未來投資人會有更多好的投資標的選擇,或許將來你就是「台北101」的房東,或者輝達NVIDIA成為你的房客也說不定。