- 桃園地稅局:桃園市囤房現象並不明顯

一、2014年房屋稅條例第5條修正,規定本人、配偶及未成年子女持有自住住家用房屋全國以3戶為限,方適用自住用稅率1.2%,持有第4戶以上則授權各地方政府可因地制宜制定較高徵收率,該項修正已具有抑制囤房機制,目前僅有3縣市非自住訂有差別稅率,桃園市為非自住單一稅率2.4%(只要1戶非自住房屋即課徵2.4%),為全國第2高,且較其他實施差別稅率之縣市須3戶或8戶以上,始課徵3.6%或2%,執行上較為簡易且頗具成效,經統計近年來桃園市持有非自住房屋多屋族(4戶以上)非自住僅有17,640戶(比率為1.68%),可見桃園市囤房現象並不明顯,且較2016年18,975戶(比率1.98%),下降0.3%,分析其最主要原因,係桃園市自2015年7月起施行非自住住家用稅率2.4%所致,表示桃園市以課徵較高之非自住住家用稅率,已經逐步有效抑制囤房現象。

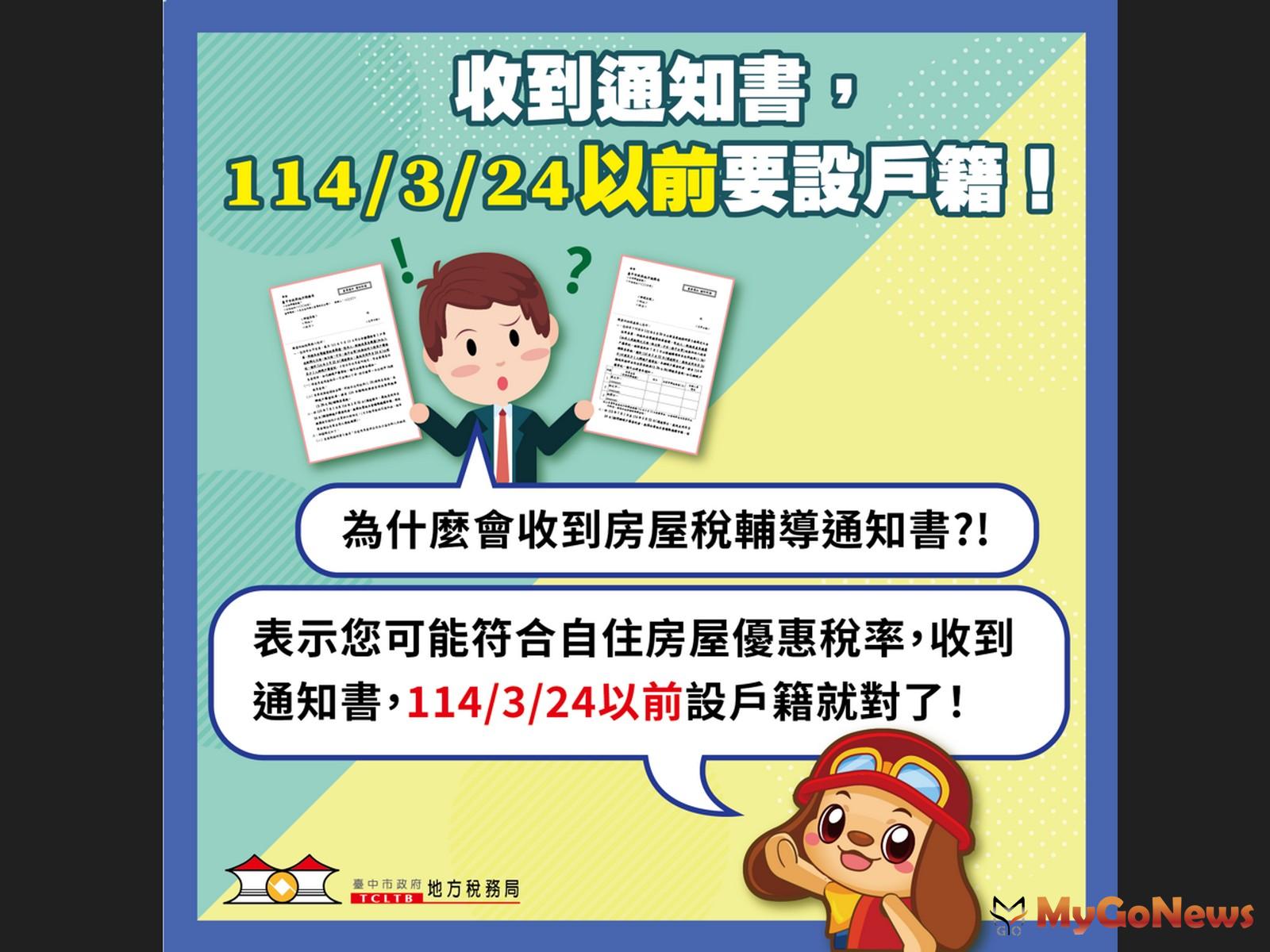

二、自房屋稅條例修正以來,多屋族常因新取得房屋、使用情形變更或家戶關係異動等情形,而不知擇定何處房屋適用自住稅率,如再以非自住戶數制定差別稅率,其跨縣市交互影響將使房屋擇定更為複雜,難達簡政便民。

三、稅務局為維護納稅義務人權益,皆定期產列可重新擇定自住3戶較為優惠之「新取得房屋現值高於已擇定自住房屋清冊」,服務區同仁都需逐戶檢視、輔導重新擇定,耗時耗力!因房屋稅為按月核課,致作業複雜且案量龐大,已大幅增加稽徵作業成本,亦導致稅務局現有人力流動頻繁,如再以非自住房屋戶數制定差別稅率,現有稽徵人力將難以負荷。

房屋稅為底冊稅,政策的改變應該朝簡政便民的方向思考,在現行以戶數計算未考量南北縣市差異或城鄉差距,貿然實施勢必帶給各縣市執行上的困難及民眾的無所適從,建議宜再蒐集各方意見,審慎評估推動囤房稅的必要性及可能衍生的爭議。