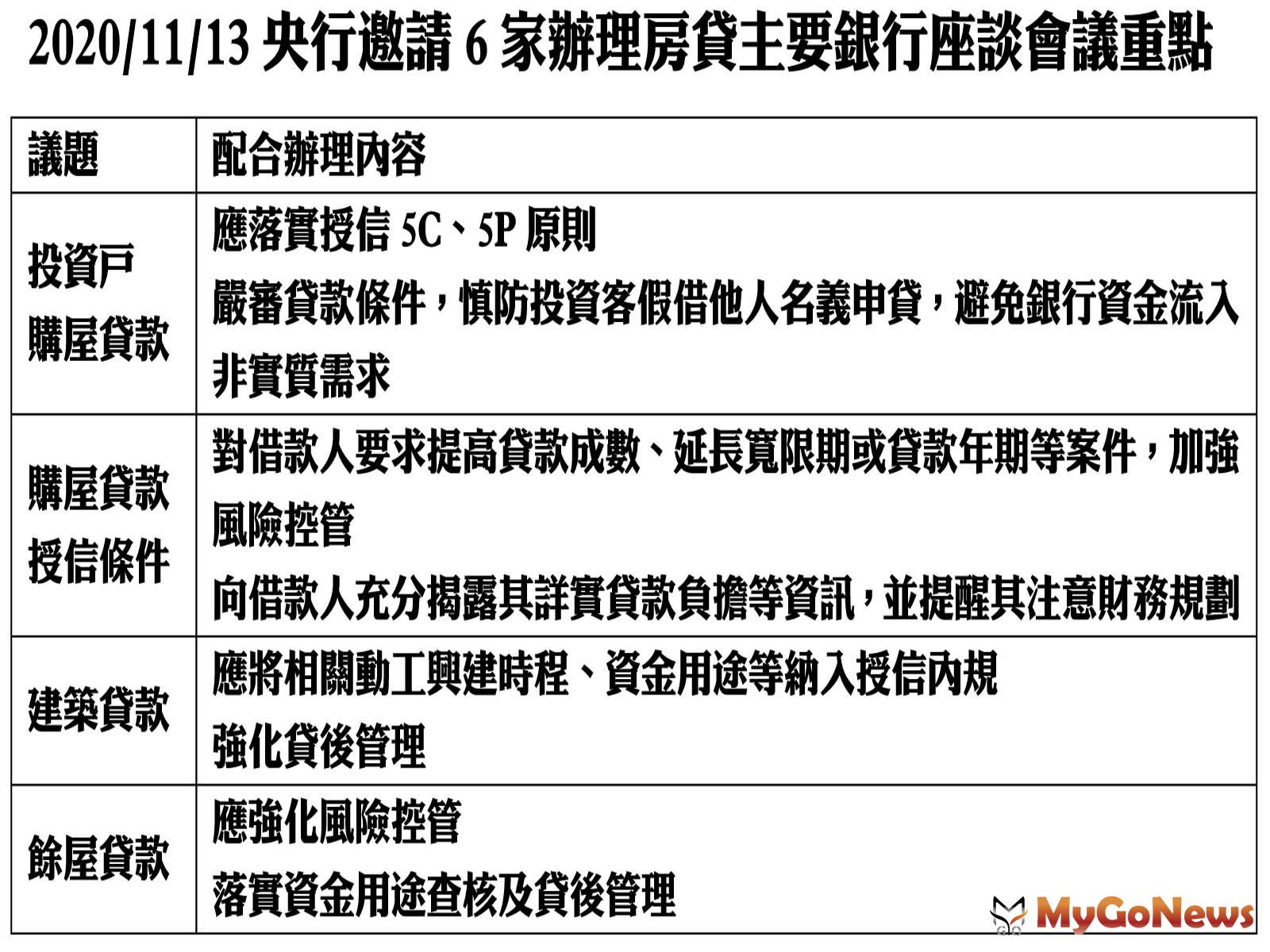

- 中央銀行再邀其他辦理房貸主要銀行座談,籲請兼顧企業社會責任,勿將信用資源過度流向不動產放款

會中,中央銀行重申11月13日新聞稿所揭示之4項重點內容,請與會銀行責成各營業單位務必配合辦理,並強調銀行應兼顧企業社會責任(Corporate Social Responsibility),引導信用資源投入實質生產活動。

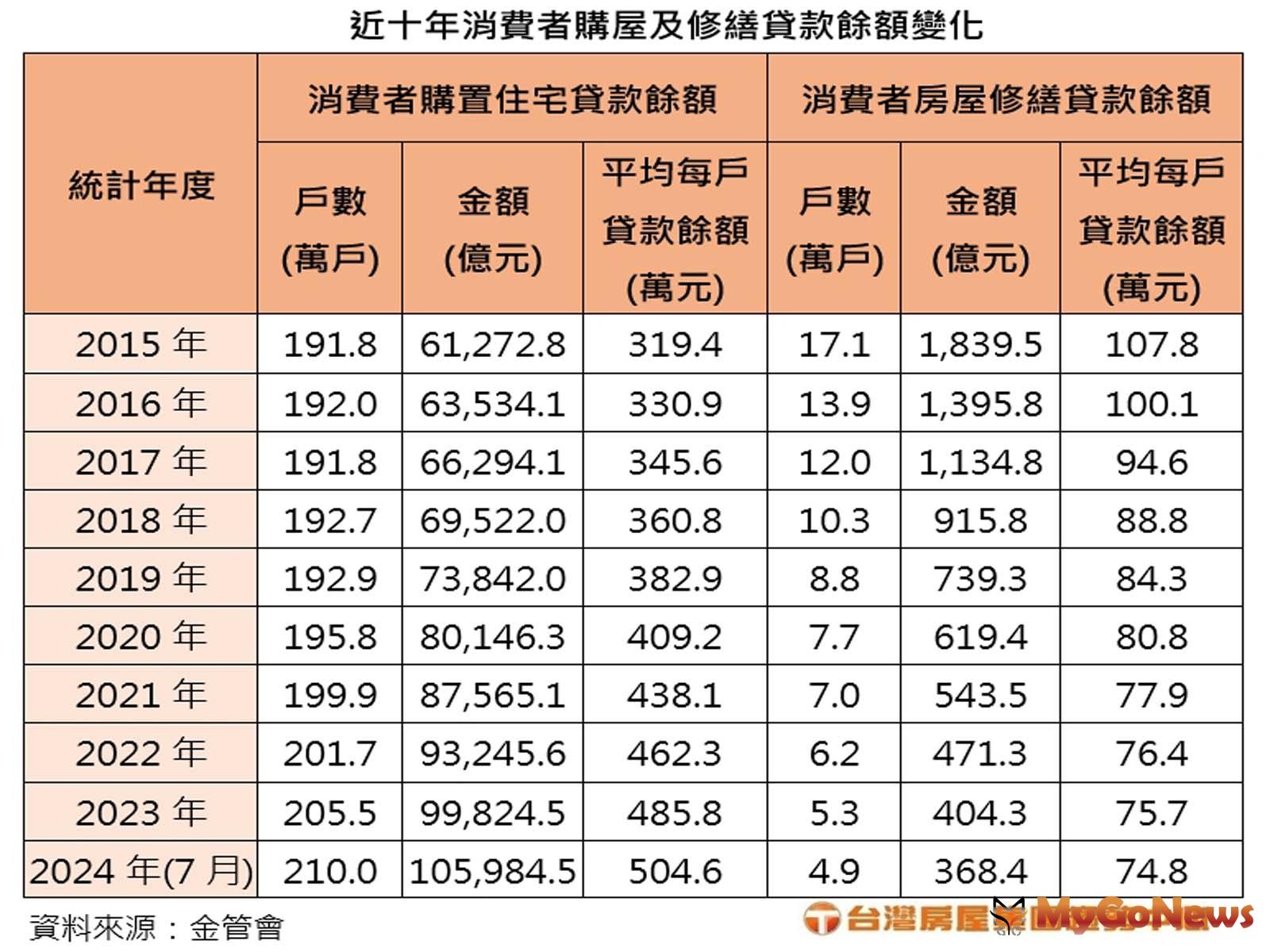

(一)2020年以來,銀行購置住宅貸款及建築貸款年增率快速上升,9月底全體銀行不動產貸款占總放款比重為35.8%,接近歷史高點之37.9%,且多家銀行住宅建築及企業建築放款總額已接近銀行法第72條之2規定上限*。

(二)銀行辦理投資客購屋貸款,部分案件有貸款成數偏高、貸款利率偏低,以及寬限期過長等現象;又購地貸款案件,有未確實規範其動工興建時程,借款人利用銀行資金進行養地、囤地之實;此外,餘屋貸款案件亦有授信條件過於寬鬆等現象。

(三)上述案件可能助長借款人進行高度財務槓桿操作,以致房價不合理上漲,不利房市健全發展及影響整體資源之合理配置。

二、銀行應對借款人充分揭露貸款負擔資訊,並提醒其注意財務規劃

對於首購族群之購屋貸款條件,如高貸款成數、長天期貸款年限或較長寬限期等,務必清楚揭露相關貸款資訊,包括寬限期屆滿後每期還款金額變動、不同貸款年限須支付本息總額等資訊,以維護借款人權益,並有助其儘早辦理財務規劃。

三、銀行應善盡企業社會責任,引導資金投入實質投資,有助提高就業,增加國人所得

(一)近年本國銀行對企業放款成長率不及購置住宅貸款成長率;然而銀行資金多來自社會大眾存款,基於其掌握社會寶貴資源,業務經營除考量利潤外,亦要善盡企業社會責任,勿使社會資源助長投資炒房、推升房價不合理上漲,以符社會大眾對銀行金融中介角色之期待。

(二)2020年因肺炎疫情衝擊,生產事業特別是中小與微型企業對融資需求甚殷;值此政府仍處於紓困、振興經濟階段,銀行宜發揮金融中介功能,引導資金配置於生產事業實質投資,俾利國內就業及所得增加,降低房價所得比及房貸負擔率。

另中央銀行已於近日派員實地瞭解銀行對投資戶購屋貸款及建築貸款承做情形,包括授信風險控管措施是否落實差異化管理,以及購地貸款案件是否嚴格執行借款人動工興建時程與貸後管理等。

未來中央銀行仍將持續關注國內房地產市場發展及銀行不動產授信風險控管,適時採行適當措施,避免資金過度流向不動產市場,推升房價不合理上漲,並維持金融穩定。

*依銀行法第72-2條,銀行辦理住宅建築及企業建築放款之總額,不得超過放款時所收存款總餘額及金融債券發售額之和之百分之三十。