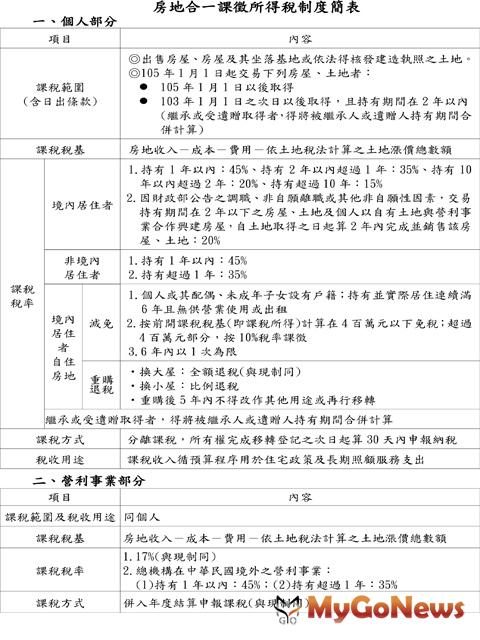

- 總統公佈!房地合一課徵所得稅制度之稅法修正案

一、課稅範圍

(一)2016年1月1日以後取得之房地。

(二)2014年1月1日之次日以後取得之房地,且持有期間在2年以內。至繼承或受遺贈取得者,得將被繼承人或遺贈人持有期間合併計算。

二、稅基(課稅所得)

以房地收入減除成本、費用所計算之所得額,再減除依土地稅法計算之土地漲價總數額之餘額做為稅基。

三、稅率(中華民國境內居住者適用)

(一)持有1年以內房地交易所得稅稅率訂為45%;另持有超過1年而在2年以內者,稅率訂為35%。

(二)持有超過2年在10年以內房地交易所得稅稅率訂為20%;持有期間超過10年稅率訂為15%。

(三)個人因調職、非自願離職或其他非自願性因素,出售持有期間在2年以內之房屋、土地,及個人以自有土地與營利事業合作興建房屋,自土地取得之日起算2年內興建完成並銷售該房屋、土地者,其所得適用20%稅率。

(四)繼承或受遺贈取得之房屋、土地,繼承人或受遺贈人出售該房屋、土地,得將被繼承人或遺贈人持有期間合併計算。

四、自用住宅優惠

(一)減免稅優惠

1.個人或其配偶、未成年子女設有戶籍;持有並實際居住連續滿6年且無供營業使用或出租。

2.課稅所得在4百萬元以下免稅;超過4百萬元部分,按10%稅率課徵。

3.6年內以適用1次為限。

4.繼承或受遺贈取得之房屋、土地,繼承人或受遺贈人出售該房屋、土地,得將被繼承人或遺贈人持有且符合自用住宅條件之期間合併計算。

(二)重購優惠

1.個人重購自用住宅,小屋換大屋(以金額區分)得全額退稅或扣抵,至大屋換小屋亦得按出售價格比例退稅或扣抵。

2.於重購後5年內不得改作其他用途或再行移轉。

五、配套措施

(一)增加之稅收用於住宅政策及長期照顧服務支出。

(二)特種貨物及勞務稅不動產部分自2016年1月1日停徵。

(三)土地增值稅維持現制,漲價總數額自房地交易所得中減除。

財政部指出,房地合一課稅制度將自2016年1月1日起施行,該部已成立「推動房地合一稅制改革作業小組」,並訂定執行計畫,明定各應辦事項之期程及分工,小組下設法規組、稽徵作業組、訓練及宣導組及資訊組,將儘速研訂相關子法規、作業手冊及申報書表,並加強宣導,俾利新制上路。